なぜ、新興国への株式投資が最も優れた投資戦略なのか。

成長著しい新興国経済

近年益々注目が集まっている新興国市場。金融の世界ではエマージングマーケットという名前で呼ばれている通り現在進行形で発展を続けています。実際以下の経済成長率をご覧頂いても分かる通り、世界経済の成長を索引しているのは新興国経済であり経済成長率の差は2018年現在新興国(約5.0%)と先進国(約2.5%)と2.5%の差から、2023年には更に拡大し新興国(約5.0%)に対し先進国(約1.5%)と拡大していくことが見込まれています。

IMF Databeseより弊社作成

更に特筆すべきは記憶に新しいリーマンショックのような世界危機にあっても先進国が大きくマイナスの経済成長に沈んでいるのに対して新興国は3%近くの経済成長を実現している点です。

先進国が製造業から金融業にシフトし金融危機の影響をダイレクトに受けやすい経済構造になっているのに比して、新興国が国民の需要である内需中心の健全な成長を実現している国が多いため国民の賃金上昇⇒消費拡大⇒企業収益増大⇒賃金上昇という好循環が発生し続けていることが要因です。

成長著しい新興国においては世界的な危機もどこ吹く風で巡航速度を維持していくという危機耐性も併せ持っているのです。

新興国の高水準での経済成長率の維持によって2000年時点では経済規模の比率は先進国80%に対して新興国は20%に過ぎませんでしたが、2018年現在の経済規模の比率は先進国60%に対して新興国40%の水準にまで均衡し始めています。

この傾向は継続し2023年時点では先進国55%に対して新興国45%となり新興国の経済規模が世界の過半数を占めるのは時間の問題となってきております。

IMF Databeseより弊社作成

先進国では成長の索引役となっている米国ですら2%台の成長であるのに対して新興国ではかつての高度経済成長期の日本のように10%近い成長を実現している国が存在しているので、両者の経済規模の漸近化は必然の事象と言えるでしょう。

新興国株式市場の現状

成長著しい新興国経済についてフォーカスした上で、現在の先進国と新興国の株式市場の時価総額の比率をご覧下さい。経済規模が40%を占める新興国の時価総額が25%程度の水準に収まっております。

World Federation of Exchangeより弊社作成

株式市場の時価総額つまり企業の価値は当然国家の経済力に比例します。GDPの構成要素で最も主要な位置を占める個人消費は、そのまま企業の収益力に直結し、次に重要な投資も当然企業収益に直結する為です。

現時点で経済規模を示すGDP比で割安である新興国の株式市場は経済規模の拡大に伴い急速に拡大していくことが見込まれるのです。実際弊社が数年前に調べたデータによると新興国の時価総額は20%未満であったことを考えると現時点で急速に再評価が進んできていることが伺えます。

高度経済成長期からの日本の株式市場

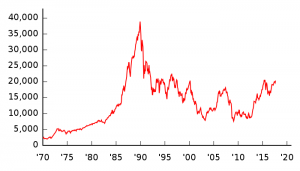

現在の日本は30年近く殆ど成長しない閉塞感が漂う経済環境で、経済の停滞に伴い日経平均株価も平成バブルで記録した38,915円からは程遠い水準で推移しています。歴史的にみても30年近く株式が最高値を更新出来ないという未曽有の停滞であると言うことが出来ます。

しかし、かつて日本が飛ぶ鳥を落とす勢いであった1970年代~1980年代、つまり新興国から先進国へと移行する過程においては株式市場は指数関数的に上昇していきました。

1970年の3000円台から1990年の39,000円目前の水準まで僅か20年で13倍に暴騰していきました。ご年配の方で当時日本株投資を行っていた方は大きな資産を築かれたことは想像に難くありません。現在若い世代の方も父母や祖父母で株で資産を築いたという方がいらっしゃる方も多いと思います。

残念ながら現在の日本では、かつての日本のような株式市場の高騰は見込みめない環境となっておりますが、幸いなことに今後日本と同様の道筋を辿る新興国は存在しております。

かつての日本に相当する国を見つけ出し投資をすることにより確実に利益をあげていくことを我々は理念として掲げております。更に新興国への株式投資は世界経済の発展に寄与するという社会的な側面もあります。新興国では先進国からの資金を呼び込み成長のドライバーとすることを基本戦略に取り入れている国が多く、株式市場を通じて新興国の企業に資金を融通することは、新興国経済ひいては世界全体の発展に貢献していることに繋がるのです。