Frontier Capitalの投資戦略

我々は新興国株式市場への投資を戦略としております。今回はより詳細に弊社の新興国投資戦略を弊社が選定する新興国の選定基準と該当する国の例を用いて説明させて頂きます。(参照:なぜ、新興国への株式投資が最も優れた投資戦略なのか。)

選定基準①:高い経済成長率を維持・継続が見込まれるか

基本的に株式市場が上昇するかどうかは、経済の発展度合に依拠していきます。更に株式市場は将来の成長を織り込んでいくため、現在までの成長率の高さは勿論のこととして、今後成長が維持・上昇するのかが重要になってきます。

経済成長の要因として最も重要な要素は人口構造と教育の質です。高度経済成長期に日本が飛躍的な成長を行うことが出来たのは、日本が人口ボーナスを迎え労働生産人口(15歳~60歳)が急激に増えたことが主因です。

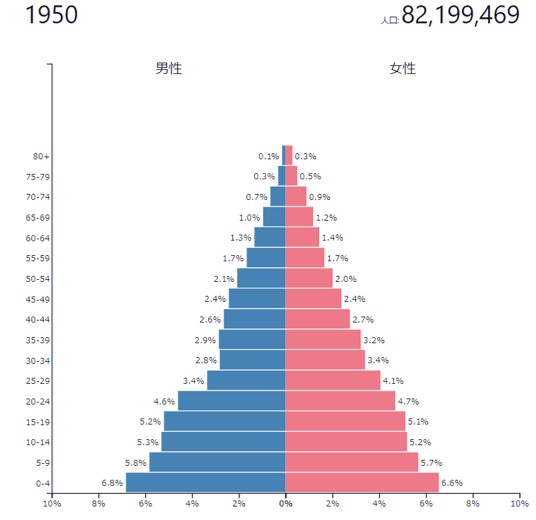

以下は戦後まもない1950年時点の日本の人口ピラミッドなのですが、若年層の人口が分厚くなっており今後労働生産人口が増加していく形であったことが分かります。当時0歳~10歳のボリュームゾーンを形成していた現在の団塊の世代と呼ばれる方々が1970年以降の経済成長の推進力となったことは言を待ちません。

実際に日本で経済成長が本格化したのが1960年代後半から株式市場が飛翔の時を迎えたのが70年代後半ということを加味すると、今すぐ経済成長が加速し株価が上昇していくという観点でいえば10歳~30歳がボリュームゾーンとなっているのが望ましい人口構造であるということが出来るでしょう。

更に人口だけでなく経済成長には「読み書き算盤」といった基礎的な教育が国民になされているかも重要になってきます。人口構造でいえばアフリカ諸国が末広がりの構造になっていますが、一向に経済発展を行う兆しが見えてきません。

国民が学習することが出来る素地を持っていて真面目な気質であるかということも同様に重要な基準となってくるのです。

選定基準②:安定した成長構造となっているか

国内需要の増大を通して経済発展していくのが最も健全な経済成長の形です。企業業績が上昇⇒賃金上昇⇒需要拡大⇒企業業績拡大という正のスパイラルを伴った成長こそが持続可能で安定的な経済成長の源泉なのです。

一方、近年の中国のように投資主体の経済成長を行っている国はカンフル剤を打ち続けて成長を無理矢理促進している状況で、持続可能な経済成長を行うことはできません。中国は既にGDPに占める投資の割合が40%を占め過剰生産能力に苛まれており、今後成長が失速していく可能性が高いとみております。

健全な成長を実現している国を我々は投資対象国としております。

選定基準③:特定の国に経済を依存していないか

国の経済が特定の国に依存している国家では外政要因によって国家の経済成長並びに株式市場に甚大な影響が及ぶことがあります。

例として東南アジアの多くの国は近隣の大国である中国に経済の多くを依存しており、中国が傾けば同じ運命を辿る国も数多く存在しています。米国に接しているメキシコも米国経済に依存しており、同じ状況であるといえるでしょう。

特定の国に依存せずにバランスの良い経済的結びつきを構築している国家の方が安定性が高いといえます。

選定基準④:特定の産業に経済を依存していないか

サウジアラビアやロシアの例が当てはまりますが、エネルギー産業など特定の分野に国の経済を極度に傾けている場合、原油価格の急落のような基幹産業に甚大な影響を及ぼす事象が発生した場合に経済並びに財政が大きく傾きます。

当然株式市場でも売り浴びせの対象となってしまう為、特定の産業に集中している国は投資対象国から外しております。

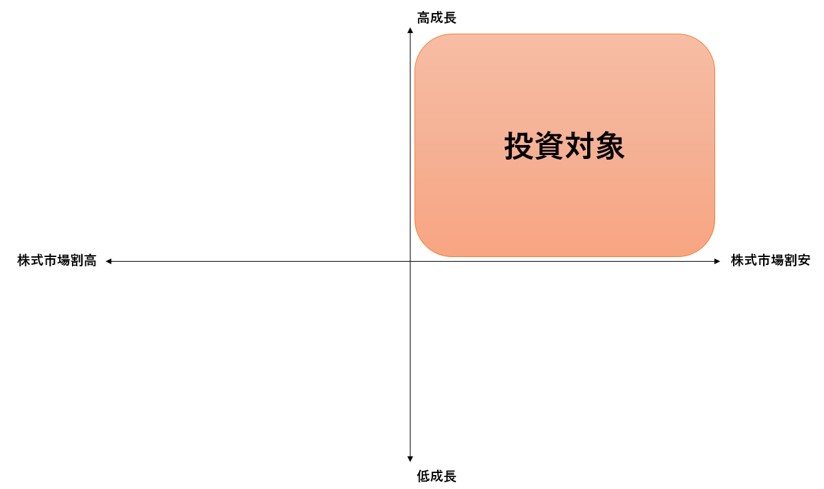

選定基準⑤:割安な株式市場

選定基準④までは経済成長と安定性にフォーカスした選定基準でしたが、最後に重要となる株式市場の割安さに言及します。今後飛躍的な経済成長が確実視されていても市場で既に織り込まれていた場合、株式市場の上昇度合いは低くなってしまいます。

インドやフィリピンは今後の経済成長が有望視され魅力的な新興国ではありますが、既に株式市場では成長が織り込まれた水準となっているので、効率的な高い利益を期待することが難しくなっております。

魅力的な新興国の株式市場が低迷する理由として、経済と関係ない負の事象により一時的に売り込まれている場合や、外国人が規制の関係で株式市場に参入しにくいなどの個別の事象が関係している場合があります。

我々は成長力が高いにも関わらず、割安に評価されている国の株式市場に投資を行うことによって大きな利益を獲得することを目指しております。

投資対象国の例:イラン

今まで見てきた選定基準を満たす国としてイランが挙げられます。

イランというとネガティブな印象をお持ちの方もいらっしゃると思いますが、上述した選定基準を満たした非常に魅力的な新興国なのです。

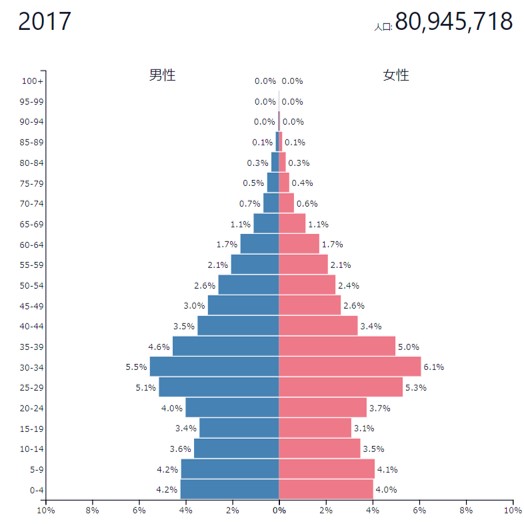

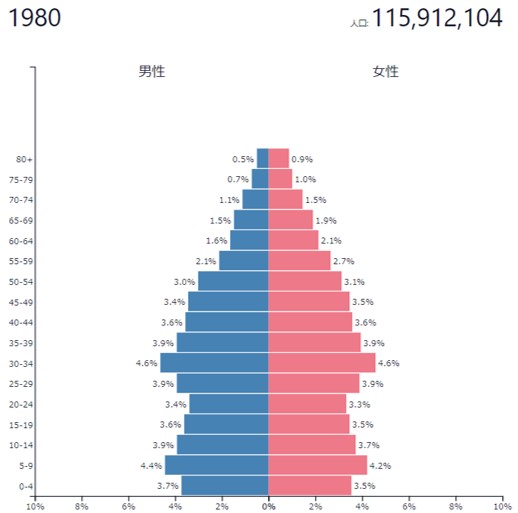

イランは以下のように成長著しく株式市場の本格的上昇寸前の1980年の日本の人口ピラミッドに酷似した人口構造を有しています。労働人口層となっている20~30代の層が経済の中心を担っているという段階です。(左2017年イラン、右1980年日本)

実際イランは2016年には12.58%の経済成長と経済成長率世界Topとなり、今後発展が期待される国になっています。また産業構造も隣国のサウジアラビアが過度にエネルギー産業に依存している中、イランでは僅か15%と中東で最も低いエネルギー産業への依存度となっている点も注目に値します。

このように魅力的な成長力と安定した経済構造を有しているにも関わらず、株式市場はPERが4倍~7倍と通常では考えられない程の割安水準に放置されているのです。日本のPERが現在史上最低水準と呼ばれる13倍、米国が25倍であることを考えると如何に割安な市場であるかということがご理解いただけるかと思います。

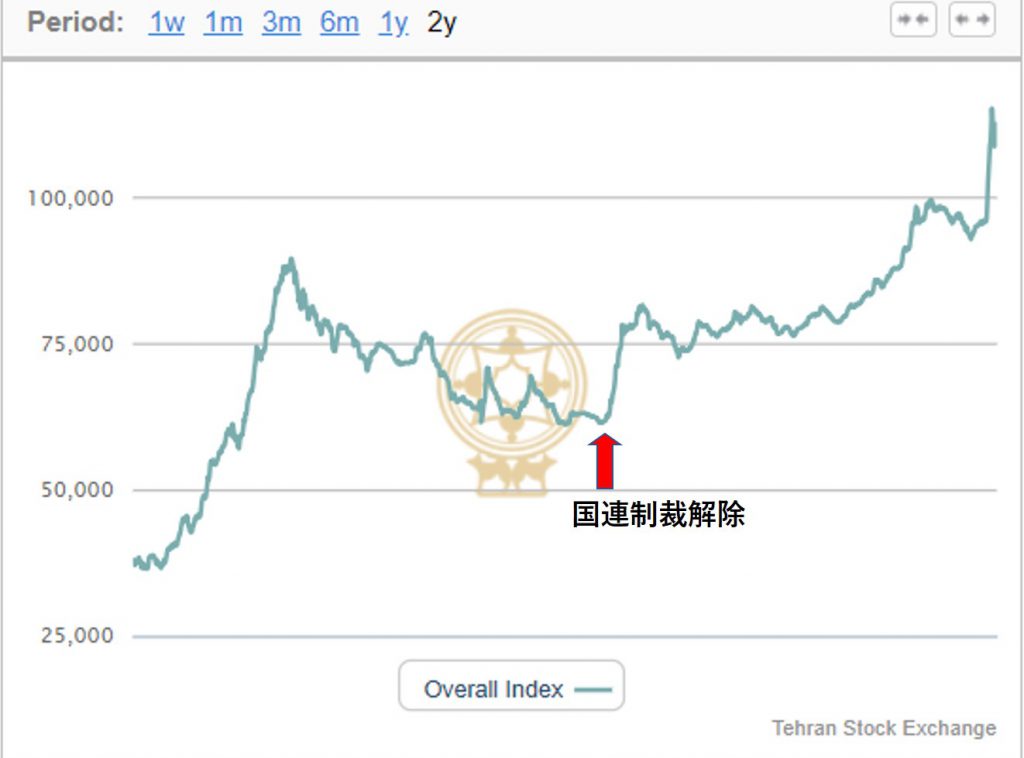

理由は皆さんご存知の通り、2008年から核兵器開発により国連から経済制裁を受けていたことが主因です。既に2016年1月に国連からの制裁は解除され、経済成長が加速し株式市場が本格的な上昇を始めております。

また日本では平均1.5%と低い配当利回りもイランにおいては20%程度の銘柄が複数あり10%超えの企業が過半数を占めているという特徴も兼ね備えています。弊社では配当が高い企業を積極的に投資ポートフォリオに組み入れております。

株式市場の再評価によりキャピタルゲイン(株価上昇益)とインカムゲイン(配当益)を享受し、現地通貨ベースで今後10年間で5倍~10倍の利益が見込めると見ております。

弊社は先駆者として一早くイラン当局と折衝し、日本でおそらく唯一同国株式市場に投資を行うことが出来るファンドとなっております。弊社は誰でも投資できるような環境になった時に同国に資金が大挙し株式市場が割安な状態ではなくなると考えています。

証券会社が参入して大規模な資金が流入する前段階で投資を実行し、イラン株式市場の上昇を確りと取り込んでいく所存です。世界の半歩先を歩むFrontier Capitalだからこそ出来るダイナミックな投資を体感してみて下さい。